Alles über Fonds und ETFs

In diesem Artikel geht es um Investmentfonds, kurz „Fonds“ genannt. Dieser Beitrag ist für Menschen geschrieben, die sich noch nicht mit Finanzprodukten wie Investmentfonds auskennen. Lass dich nicht von Fachbegriffen abschrecken! Wir erklären dir alles in möglichst einfachen Worten.

Das liest du hier:

Inhaltsverzeichnis

Was ist ein Investmentfonds?

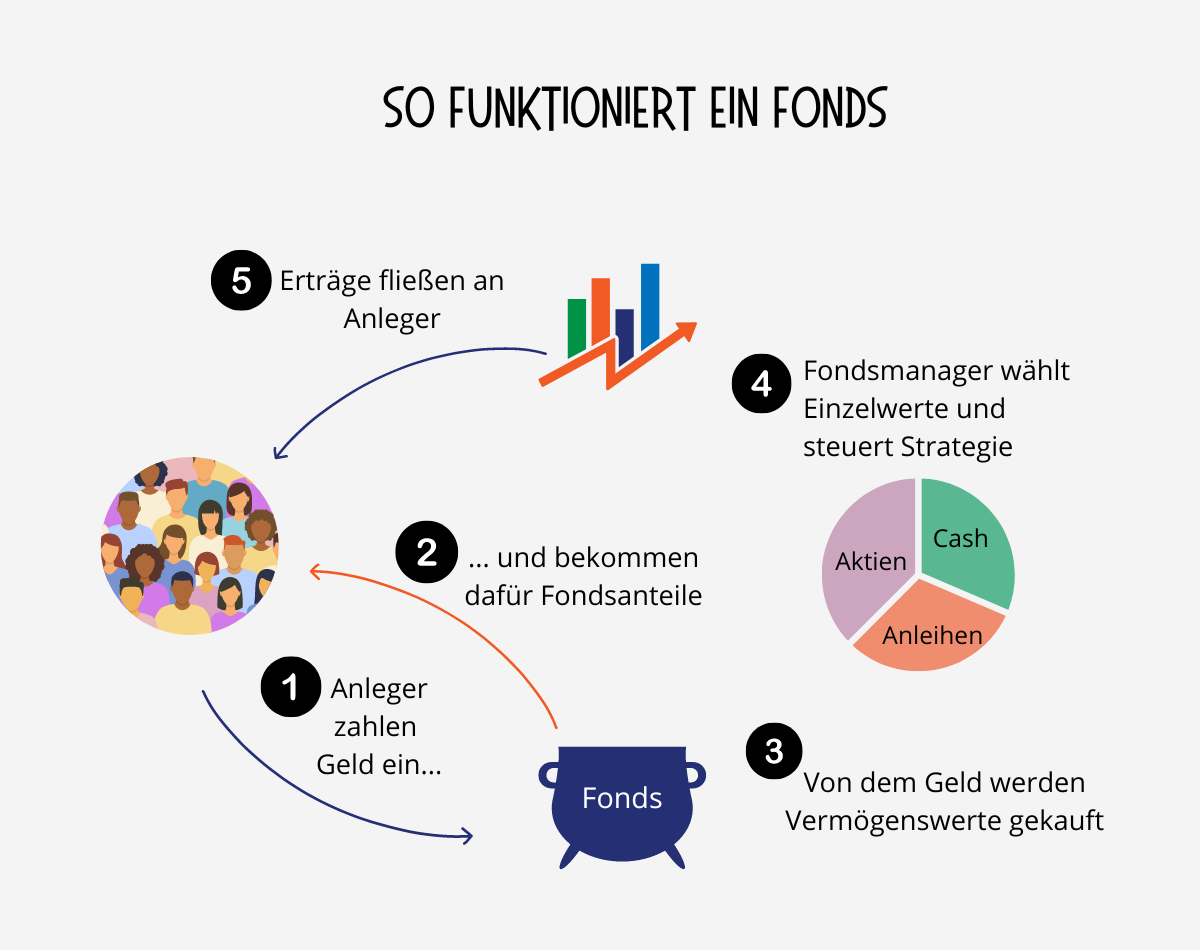

Einen Investmentfonds kannst du dir im Grunde wie einen großen Topf vorstellen, in den viele Menschen Geld werfen. Von diesem Geld werden Vermögenswerte angeschafft. Das können, je nach Anlageschwerpunkt des Fonds, zum Beispiel sein:

- Aktien (in sogenannten Aktienfonds)

- Anleihen (in sogenannten Rentenfonds)

- Immobilien (das nennt sich dann Immobilienfonds)

- Verschiedene Asset-Klassen, meistens Aktien und Anleihen (in sogenannten Mischfonds)

Jeder, der investiert hat, besitzt Anteile an dem Fonds. Das heißt, ihm steht auch ein Anteil an den Gewinnen zu, die der Fonds erwirtschaftet.

Kurz erklärt: Begriffe aus der Fonds-Welt

Fonds funktionieren eigentlich ganz einfach, aber die vielen Fachbegriffe können ziemlich verwirrend sein. Hier erklären wir die wichtigsten:

Kapitalverwaltungsgesellschaft, kurz „KVG“

Sie legt den Fonds auf, sammelt das Geld der Anleger ein und kauft dafür die Vermögenswerte.

Fondsmanager

Mensch oder Team, der / das die Anlagestrategie des Fonds steuert, das heißt Empfehlungen abgibt, was wann gekauft oder verkauft werden soll.

Sondervermögen

Fonds sind sogenannte Sondervermögen, das heißt dass die Gelder und Vermögenswerte auf getrennten Konten der KVG liegen; im Insolvenzfall der KVG ist das Sondervermögen sicher vor dem Zugriff der Gläubiger.

Assets

Die Vermögenswerte, zum Beispiel die Aktien, die gekauft werden.

Portfolio

Alle Assets zusammen. Das Portfolio wird nach der Anlagestrategie gesteuert.

Index

Ein Index setzt sich aus mehreren Werten zusammen und bildet deren Wertentwicklung nach. Ein Aktienindex zum Beispiel wird mit den aktuellen Kursen von ausgewählten Aktien errechnet. Es gibt Indizes auch auf Rohstoffe, Währungen und vieles mehr.

Einige bekannte Aktienindizes sind:

- MSCI World: rund 1.600 Aktienwerte aus mehr als 20 Industrieländern,

- DAX: Aktien der 40 größten an der Frankfurter Börse notierten Aktien,

- Dow Jones Industrial Average: Aktien von 30 der größten US-Unternehmen.

Aktiv und passiv gemanaged

Aktiv gemanaged heißt, dass der Fondsmanager nach neuen lohnenden Assets sucht, die gekauft werden sollen, das Portfolio laufend überwacht und entscheidet, welche Anlagen gehalten und welche verkauft werden sollen. Der Fondsmanager handelt nach eigenem Ermessen, muss sich aber an die Vorgaben halten, die im Fondsprospekt festgelegt sind.

Passiv gemanaged heißt dagegen, dass der Fonds sich darauf beschränkt, einen bestimmten Index möglichst genau nachzubilden, zum Beispiel den DAX. Dafür werden die entsprechenden Assets gekauft oder mittels Abschluss von Derivaten nachgebildet.

ETF

Abkürzung für „Exchange Traded Fund“, also ein „börsengehandelter Fonds“.

Sowohl aktiv als auch passiv gemanagte Fonds können an der Börse notieren, jedoch hat sich im allgemeinen Sprachgebrauch – nicht ganz korrekt – folgende Konvention durchgesetzt:

- Mit „Fonds / Investmentfonds“ sind meist aktiv gemanagte Fonds gemeint,

- Mit „ETFs“ meinen die meisten Leute ausschließlich passiv gemanagte Fonds, die einen Index nachbilden.

Ausschüttend und thesaurierend

Erträge aus den Wertpapieren, die der Fonds erwirtschaftet (zum Beispiel Dividenden aus Aktien) werden entweder an die Anleger ausgezahlt („ausschüttender Fonds“) oder im Fonds behalten und wieder angelegt („thesaurierender Fonds“).

Cost-Average-Effekt

Zu Deutsch „Durchschnittskosteneffekt“, zeigt sich bei einem regelmäßigen Sparmuster, zum Beispiel mit einem Fondssparplan. Hier werden für den Anleger zu bestimmten Terminen (zum Beispiel einmal im Monat) für eine fixe Geldsumme (zum Beispiel 100 Euro) Fonds-Anteile gekauft. In Monaten, wo der Fondspreis niedrig liegt, können mehr Fondsanteile für 100 Euro gekauft werden. So soll der Anleger von im Durchschnitt günstigeren Einstiegspreisen profitieren. Der Cost-Average-Effekt bewirkt aber nicht automatisch eine bessere Rendite. Eine Summe, die einmalig angelegt wird zu einem besonders günstigen Einstiegskurs, kann unter Umständen auch besser abschneiden.

Offene und geschlossene Fonds

Offene Fonds können jederzeit gekauft und auch wieder verkauft werden. Benötigst du unbedingt Bargeld, kannst du – zum dann gültigen Kurs – deine Fondsanteile verkaufen und bekommst sofort dein Geld ausgezahlt.

Bei geschlossenen Fonds wird zunächst Geld von den Anlegern eingesammelt – meistens ist der Betrag, den du mindestens anlegen musst, recht hoch. Das Geld wird oft in nur wenige Assets oder nur ein Projekt investiert, zum Beispiel in Schiffscontainer oder den Bau von Einkaufszentren. Während der Laufzeit – die meistens 10 Jahre oder länger beträgt – kannst du dein Geld nicht aus dem Fonds abziehen. Geschlossene Fonds sind deswegen nur etwas für erfahrene Anleger, die entsprechend lang ihr Geld ganz sicher nicht benötigen und mit anderen Investments bereits ausreichend diversifiziert angelegt haben.

Publikumsfonds, Spezialfonds, Themenfonds

- Publikumsfonds können von Privatpersonen gekauft werden – den sogenannten „Kleinanlegern“, deren Rechte gesetzlich besonders geschützt sind.

- Spezialfonds dagegen werden für Versicherungen, große Stiftungen und ähnliche Investoren aufgelegt, als Kleinanleger kannst du in diese Fonds nicht investieren.

- Themenfonds heißt einfach, dass ein Fonds in einer bestimmten Branche oder Nische investiert – zum Beispiel in erneuerbare Energien oder das Gesundheitswesen.

Risikostreuung

Die Streuung, auch Diversifikation genannt, ist ein wichtiges Konzept in der professionellen Geldanlage. Es bedeutet schlicht, dass nicht alles auf eine Karte gesetzt wird – zum Beispiel, indem man sein ganzes Geld auf die Aktien nur eines Unternehmens setzt – sondern auf verschiedene Anlageklassen, Märkte, Branchen usw. verteilt. So versucht man Kursschwankungen und Wertverluste von einzelnen Positionen im Portfolio durch andere Positionen auszugleichen. Ein großer Vorteil bei Investmentfonds ist die quasi eingebaute Risikostreuung, denn das Konzept ist ja, verschiedene Assets von einem großen Geldtopf anzuschaffen. Fonds ist aber nicht gleich Fonds! Hier musst du auf die konkrete Investment-Strategie achten. Es macht einen Unterschied, ob ein Fonds mit einem relativ engen Fokus (z.B. Technologieunternehmen mit Schwerpunkt U.S.A.) investiert oder breit gestreut in Unternehmen aus allen Branchen weltweit.

Volatilität

Diese Kennzahl sagt aus, wie intensiv der Preis eines Wertpapiers oder Index um den eigenen Mittelwert schwankt. Eine hohe Volatilität bedeutet hohe Schwankungen.

Risikoklasse / SRI

SRI steht für Summary Risk Indicator. Diese Kennzahl soll Anlegern helfen, das Risikoprofil eines Anlageprodukts zu verstehen und abzugleichen, ob es zu den persönlichen Präferenzen passt. Die Produkte werden einer Klasse von 1 – 7 zugeordnet, wobei Klasse 7 das höchste Risiko markiert. Der SRI bezieht sich bei bei Fonds auf das Marktrisiko (das Risiko, dass der Kurs des Fonds fällt) und wird aus der Volatilität des Fonds in der Vergangenheit abgeleitet (für erst seit kurzem aufgelegte Fonds wird ein Musterportfolio oder Vergleichsindex herangezogen).

Prospekt

Für jeden Fonds, der aufgelegt wird , muss ein Verkaufsprospekt erstellt werden, dort sind die Anlageziele, Risiken und Kosten detailliert beschrieben.

Fees

Fees heißt Gebühren. In den Verkaufsunterlagen jedes Fonds müssen die Gebühren klar und deutlich benannt sein. Es gibt, je nach Fonds, unterschiedliche Komponenten.

- Für die Verwaltung des Fonds nimmt die KVG eine „Management Fee“ ein.

- Die Depotstelle, die die Wertpapiere des Fonds sicher aufbewahrt, nimmt ebenfalls eine kleine Gebühr.

- Manche Fonds berechnen in erfolgreichen Jahren, in denen sie einen bestimmten Wertzuwachs erzielt haben, außerdem eine sogenannte „Performance Fee“, z.B. 15 % des Plus, das der Fonds gegenüber dem Vorjahr erwirtschaftet hat.

- Außerdem fallen Transaktionskosten an, wenn für den Fonds Wertpapiere gekauft und verkauft werden.

Wichtig: Die Fondsgebühren werden dir nicht extra berechnet, sondern automatisch vom Fondsvermögen abgezogen und so auf alle Anleger verteilt. Die Netto-Performance in einem Jahr ist der Wertzuwachs des Fonds nach Abzug der Gebühren.

Des Weiteren gibt es noch die Vertriebsgebühren. Diese zahlen die KVG an Dritte für die Vermittlung des Fonds an Anleger.

- Der Agio, oder Ausgabeaufschlag, wird beim Kauf des Fonds berechnet. Beträgt der Agio zum Beispiel 2 %, und du investierst 100 Euro, so werden 98 Euro für dich angelegt und 2 Euro gehen an den Vertrieb (auch „Vermittler“ genannt). Schon allein deswegen solltest du Fonds als langfristige Investments nutzen, denn wenn du ständig Fonds kaufst und wieder verkaufst, ist es schwerer, die Kosten des Agio wieder reinzuholen.

- Die Bestandsprovision wird dem Vermittler für die laufende Betreuung des Kunden gezahlt, so lange sich ein Fonds im Bestand befindet, also nicht verkauft (oder zu einem anderen Vermittler geschlüsselt) wurde.

Chancen & Risiken beim Investieren in Fonds

Die Chancen und Risiken eines bestimmten Fonds hängen stark damit zusammen, was im Fonds drin ist. Ein Fonds, der in Aktien investiert, schwankt im Wert so, wie es die enthaltenen Aktien tun. Ein Fonds, der in einem bestimmten Land oder Markt investiert, ist den ganz spezifischen Risiken dieses Landes / Marktes ausgesetzt. So haben zum Beispiel Fonds, die verstärkt in russische Unternehmen investiert hatten, zu Beginn des Ukrainekrieges besonders hohe Kursverluste erlitten.

Durch das Prinzip der Risikostreuung, die ein Fonds ja mit sich bringt, sollen die Schwankungen der einzelnen Werte im Portfolio abgemildert werden. Spezialfonds, die sich zum Beispiel nur auf wenige Branchen konzentrieren, können mit breiter gestreuten Fonds kombiniert werden.

Entwickeln sich die Werte im Fonds gut, so steigt auch der Anteilspreis entsprechend und du kannst Kursgewinne einstreichen, wenn du den Fonds wieder verkaufst.

Alle wesentlichen Risiken müssen ausführlich in den Verkaufsunterlagen des Fonds (Fondsprospekt, Kundeninformationsdokument) aufgelistet sein, diese bekommst du vor dem Kauf von deinem Fondsvermittler.

Fonds oder ETFs – was ist besser?

Lieber aktive Fonds oder ETFs? Kommt drauf an! ETF werden in den letzten Jahren stark gepushed und unter anderem von Verbraucherschutzportalen massiv empfohlen. Zum Teil ist die Darstellung jedoch sehr undifferenziert.

In Wahrheit haben beide Anlageformen Vor- und Nachteile.

ETF: Vor- und Nachteile

+ Ein ETF, der nur einen Index nachbildet, braucht keinen Fondsmanager, der aufwändig recherchiert, welche Assets wann gekauft oder verkauft werden sollen. Deswegen sind die meisten ETFs für sehr günstige Gebühren zu haben. Das stimmt aber nicht für alle, schau immer vor dem Kauf die konkreten Gebühren nach (diese müssen dir wie bei jedem Fonds klar ausgewiesen werden).

+ Mit einem ETF, der einen breiten Index abbildet (z.B. den beliebten MSCI World) kannst du wenig falsch machen. Hier wird in tausende Firmen quer durch viele Branchen und Länder investiert, eine gute Risikostreuung ist dir damit sicher.

– Der ETF kann nur so gut sein wie sich der Index entwickelt – es gibt keine Möglichkeit, durch aktive Investmententscheidungen kurzfristig auf das Marktgeschehen zu reagieren.

– „Richtig nachhaltig“ investieren ist mit ETFs schwer möglich (mehr dazu weiter unten).

Aktiv gemanagte Fonds: Vor- und Nachteile

+ Ein Fonds kann mit bestimmten Schwerpunkten aufgelegt werden, unter anderem Nachhaltiges Investieren. Wenn du erreichen möchtest, dass du durch deine Geldanlage einen möglichst positiven Impact generierst, wirst du eher bei bestimmten (in Sachen Nachhaltigkeit ambitionierten) aktiv gemanagten Aktienfonds landen als bei einem ETF.

+ Der Fondsmanager kann im Rahmen seiner festgelegten Investment-Strategie frei agieren, kurzfristige Chancen ergreifen oder Kursverluste abfedern.

– Höhere Gebühren als die meisten ETFs, denn das aktive Management hat seinen Preis.

– Der Erfolg des Fondsmanagers ist nicht garantiert: Untersuchungen ergeben, dass – je nach Datengrundlage und Zeitraum – nur ca. 10 – 20 % der aktiven Fonds einen Vergleichsindex schlagen, also besser als „der Markt“ abschneiden.

Zusammenfassend lässt sich sagen, dass die Renditechancen und Kosten als Ganzes betrachtet werden sollten. Erzielt ein Fonds eine überdurchschnittliche Rendite, sind auch etwas höhere Kosten gerechtfertigt. Die tatsächliche Rendite – bei Fonds und ETFs – lässt sich aber erst im Nachhinein feststellen.

Es stellt sich jedoch auch die Frage, was ein paar Prozentpunkte Rendite mehr oder weniger uns bringen, wenn unsere Welt in ein paar Jahrzehnten durch nicht nachhaltiges Wirtschaften praktisch unbewohnbar geworden ist. Womit wir beim Thema „nachhaltiges Investieren“ wären.

Nachhaltig investieren mit Fonds

„Grüne“ Fonds versprechen, das Geld der Anleger nachhaltig zu investieren. Die Idee: Der Fondsmanager beurteilt die Assets nicht nur nach den klassischen Anlagekriterien Rendite, Sicherheit und Liquidität, sondern zusätzlich nach Aspekten der Nachhaltigkeit. In den letzten Jahren hat sich das Angebot an grünen Fonds vervielfacht, damit einhergehend kam aber auch Kritik auf. Vielen Fondsgesellschaften wurde Greenwashing unterstellt.

Im Prinzip sind grüne Fonds eine sehr gute Idee und eine einfache Möglichkeit für dich, dein Geld nachhaltig anzulegen. Denn die Fondsgesellschaften, die es ernst meinen, beschäftigen zum Beispiel spezialisierte Nachhaltigkeitsteams und haben Zugriff auf umfangreiche Nachhaltigkeitsdaten. Dadurch können sie Investitionen tiefgehend auf Nachhaltigkeit unter den verschiedensten Aspekten prüfen. Klar ist aber auch, dass die Mehrzahl der als „nachhaltig“ verkauften Produkte derzeit noch einen Minimalansatz fahren – zum Beispiel, indem sie nur wenige „ganz schlimme“ Unternehmen aus dem Investmentuniversum ausschließen. Es kommt also darauf an, dass du das richtige Produkt auswählst, das deinen Ansprüchen genügt! Dafür solltest du die verschiedenen Investmentansätze kennen und verstehen. In diesem Artikel zum Nachhaltigen Investieren haben wir dir die verschiedenen Konzepte zusammengefasst.

Die beliebten „nachhaltigen ETFs“ erkennst du oft an Kürzeln wie „SRI“ (das bedeutet „socially responsible investing“) oder „ESG“ (das Kürzel für „environmental, social, governance“) im Namen. Oft bilden sie eine abgewandelte Version eines beliebten Index wie etwa den MSCI World nach, indem sie bestimmte Unternehmen ausschließen, zum Beispiel solche, die in besonders umstrittenen Geschäftsfeldern tätig sind oder massiv gegen internationale Normen (Menschenrechte, Arbeitsschutz, Umweltschutz usw.) verstoßen. Auch wird oft mit dem „Best in Class“ Ansatz gearbeitet, das heißt aus einer Grundgesamtheit werden die Unternehmen ausgewählt, die bessere ESG-Ratings aufweisen. Wie diese Ratings zu Stande kommen, ist für den Endkunden relativ schwer nachzuvollziehen. So überrascht es viele, dass in als nachhaltig verkauften ETFs regelmäßig Firmen wie Nestle oder auch Ölkonzerne vertreten sind.

Hier muss man ehrlich sagen: Je nach Zusammensetzung und Ambitionsniveau können diese Produkte dabei helfen, im Einklang mit den eigenen Werten zu investieren. Eine aktive Veränderung bzw. konkrete Förderung von besonders nachhaltigen Unternehmensaktivitäten erreichen sie unserer Meinung nach aber nicht.

Das gilt aber nicht nur für ETFs, sondern gleichermaßen auch für viele als nachhaltig beworbene aktive Fonds. Eine genaue Prüfung der Anlagekriterien und der Leitlinien des Fondsmanagements ist daher Pflicht!

Fonds kaufen: wie und wo?

Um Investmentfonds zu kaufen, brauchst du ein Depot, hier werden die Stücke für dich sicher verwahrt. Kaufen kannst du Fonds direkt bei der KVG (gilt nicht für ETFs) oder über einen Fondsvermittler, Direktbanken oder in Bankfilialen. Hier bei Zukunft schenken kannst du dir sogar Fonds wünschen – und zwar die richtig nachhaltigen! 😊